행동주의 투자 성과 점검

《최근 국내에서도 주주행동주의 펀드의 활동이 확대되면서 상장사들의 경영과 주가에 적지 않은 영향을 미치고 있다. 그러나 이들의 투자가 단타성 시세차익 위주로 이뤄지면서 주가 상승이 단기간에 그치고 있는 것으로 나타났다. 전문가들은 주주행동주의 펀드들이 단기적 이득만 취하지 말고 기업에 장기적인 도움이 될 수 있는 역할을 해야 한다고 지적하고 있다.》

●주주행동주의 투자 대상 기업 급증

금융투자업계에 따르면 주주행동주의 펀드의 투자 대상 상장사는 2021년 34개에서 지난해 37개, 올 상반기(1∼6월) 50개로 늘었다. 올 1∼6월 기준으로도 2년 전에 비해 47% 이상 급증한 것이다. 이에 따라 주주 가치를 높이는 자사주 소각 등 주주 환원도 늘고 있다. 한국거래소에 따르면 올 들어 15일까지 자사주 소각은 93건으로 지난해(64건)보다 약 45% 늘었다. 2019년(25건)에 비해선 약 4배로 급증했다.

주주행동주의 펀드는 투자 대상 기업의 경영에 개입해 수익을 극대화하는 투자전략을 취한다. 방만하고 무능한 경영진으로부터 소액주주의 권리를 지켜준다고 해서 자본시장의 ‘로빈후드’로 불리지만, 단기 이익을 과도하게 추구해 ‘먹튀’라는 비판도 받는다. 선진 자본시장에서는 주주행동주의가 상장사의 지배구조를 투명하게 하고, 배당 등 주주 이익을 제고한다는 점에서 긍정적인 평가를 받고 있다. 주주행동주의 본고장인 미국에선 워런 버핏의 스승인 벤저민 그레이엄 등 1세대 주주행동주의자들이 기업 배당을 높이는 데 기여했다.

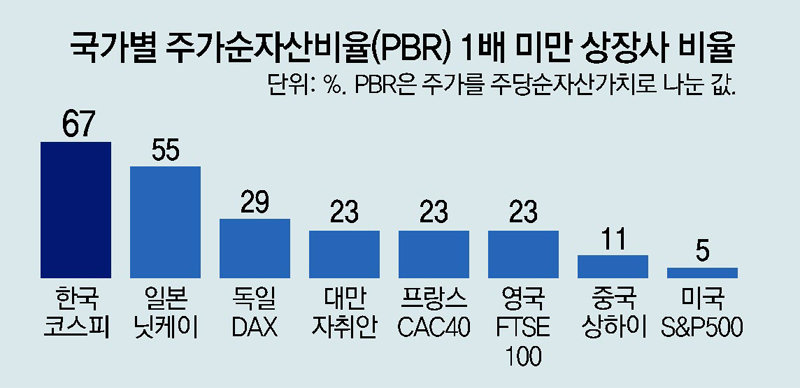

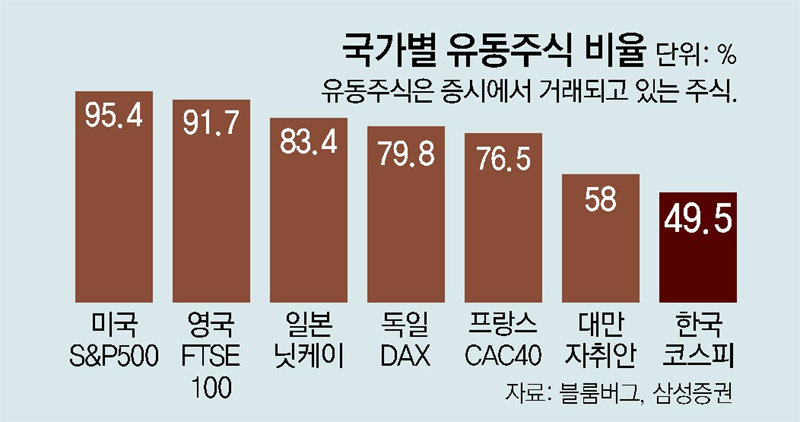

이와 관련해 글로벌 투자은행(IB) 골드만삭스는 올 3월 ‘기업 지배구조와 주주제안으로부터 생기는 기회들’이라는 제목의 보고서에서 “한국 증시에서 활발히 전개되고 있는 행동주의 펀드가 코리아 디스카운트(한국 증시 저평가) 현상 해결에 도움이 될 것”이라고 내다봤다. 금융당국도 주주행동주의가 국내 기업의 고질적인 저배당이나 대주주 편향의 이사회 문제를 개선하고, 국내 자본시장이 글로벌 스탠더드에 가까워지는 데 기여할 수 있다고 보고 있다.

●단기 성과에 그치는 국내 행동주의 펀드

국내에서 주주행동주의에 대한 기대가 크지만, 아직까지 이렇다 할 성과를 내지는 못하고 있다. 국내 주주행동주의 선구자 격인 KCGI펀드는 오스템임플란트 투자로 수익을 냈지만, 주주행동주의 본연의 역할과는 거리가 멀다는 지적을 받고 있다. 경영 개입을 통해 기업가치를 올리기보다 단타성 시세차익만 노렸다는 것이다. 최근 주주행동주의 펀드가 투자한 DB하이텍, 현대엘리베이터 등의 주가가 올랐지만, 대주주와의 갈등에 따른 이벤트성일 뿐 기업가치 제고에 따른 결과가 아니라는 지적도 나온다. 얼라인파트너스도 JB금융지주 등 다수의 금융지주사를 상대로 주주행동주의에 나섰지만 좋은 성과를 거두지 못하고 있다. 주주행동주의 활동을 시작할 무렵 기대감으로 주가가 일시적으로 오르지만, 시간이 지나면 주가가 다시 떨어지는 현상이 반복되고 있다.

전문가들은 국내에서 주주행동주의가 성과를 내지 못하는 이유로 해외보다 작은 펀드 규모와 부족한 인력을 꼽는다. 국내 주주행동주의 펀드 가운데 누적 투자규모가 1000억 원 이상인 곳은 얼라인파트너스와 KCGI 등 2개뿐이다. 나머지 펀드들은 수십억∼수백억 원 규모에 불과하다. 펀드 규모가 작다 보니 기관투자가와 연계해 대주주를 압박할 수 있는 대형 상장사들에 투자하기가 힘들 수밖에 없다. 펀드 내 투자 인력도 선진국에 비해 미흡하다는 평가가 나온다. 숙련된 인력이 부족하다 보니 배당 확대나 자사주 소각 확대 등 상대적으로 단순한 활동에 그친다는 것. 투자업계 관계자는 “국내 주주행동주의의 경우 주식, 채권 등 전통 자산 투자 전략을 쓰는 뮤추얼펀드 출신이 많지만 해외는 IB나 사모펀드(PEF), 헤지펀드 출신 인력이 핵심”이라며 “주주행동주의 전략이 경영권 개입에 맞춰진 경우가 많기에 인력 재구성이 필요하다”고 말했다.

일각에서는 국내 자본시장 제도의 문제를 지적하기도 한다. 현행 상법에 따르면 이사는 회사에 대한 충실의 의무만 있을 뿐, 주주에 대한 의무는 없다. 미국의 경우 이사가 주주의 이익을 침해할 경우 법적 책임을 지는 판례가 많기 때문에 소액주주에 대해서도 충실 의무를 갖는다. 이에 따라 21대 국회에서 상법상 이사의 충실 의무 대상에 주주를 포함하자는 법안이 발의됐으나 현재 계류 중이다. 기업이 주주 이익을 훼손했다는 증거를 모으기 힘든 법 체계도 장애물이다. 미국처럼 디스커버리 제도(소송 당사자 간에 증거를 공개하고 교환하는 제도)를 도입하자는 의견이 나오는 이유다.

●“美, 日은 기업에 장기전략 제시”

전문가들은 주주행동주의가 한국 증시에 활기를 불어넣을 수 있으려면 제도적 지원이 필요하다고 말한다. 이와 관련해 국내와 비슷한 기업 문화를 갖고 있는 일본에서의 주주행동주의 성장 과정을 참고할 만하다. 일본에서는 아베 신조 정권 이후 기업 지배구조 개선을 통한 경제 활성화를 목표로 정부가 주주행동주의를 지원했다. 2014년 스튜어드십 코드(연기금 등 주요 기관투자가가 기업 의사결정에 적극적으로 참여하는 지침), 2015년 일본 지배구조 코드(기업 경영에서 투명성과 주주 권리 강화를 규정한 지침)를 도입하면서 기업 경영에서 주주가치 제고를 고려하도록 했다.

예컨대 닌텐도의 포켓몬고 출시는 홍콩계 주주행동주의 펀드인 오아시스캐피털이 3년간 요구해 나온 결과물이다. 이를 통해 닌텐도의 주가는 3배 이상 급등했다. 생활용품 기업 P&G도 행동주의 펀드 트라이언이 요구한 밀레니얼 소비자에 대한 경영전략 전환과 신규 브랜드 육성 제안을 받아들여 회사 가치를 끌어올릴 수 있었다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 1개

![디지털 교과서 논쟁 “맞춤형 학습 가능” vs “독해력 해칠수도”[인사이드&인사이트]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2023/11/20/122272391.2.jpg)

댓글 0