직장인의 법정 정년은 60세지만, 그전에 퇴직하는 근로자도 많다. 새로운 일자리를 찾아 자발적으로 이직을 하는 경우도 있고, 희망퇴직 또는 명예퇴직이라는 이름으로 정년보다 빨리 직장을 떠나기도 한다. 후자의 경우 법정 퇴직금과 별도로 거액의 희망 퇴직금을 받기도 한다. 그렇다면 정년보다 빨리 직장을 떠나는 퇴직자가 퇴직금을 받을 때 주의해야 할 점을 살펴보도록 하자.

● 체크포인트 1. 희망 퇴직금은 퇴직 소득인가

퇴직소득세에 가장 큰 영향을 미치는 것은 근속 연수다. 같은 금액을 받더라도 근속 연수가 짧을수록 세 부담이 커진다. 예를 들어 똑같이 퇴직 급여로 3억 원을 받는다 하더라도 근속 연수가 30년이면 1085만 원, 10년이면 4289만 원, 5년이면 6392만 원을 퇴직소득세로 내야 한다.

통상 근속 연수는 입사한 날부터 퇴직한 날까지 기간으로 산정한다. 하지만 퇴직금 중간 정산 경험이 있는 퇴직자는 중간 정산한 다음 날부터 다시 근속 연수를 산정한다. 중간 정산을 하고 얼마 되지 않아 희망퇴직을 하면 퇴직소득세 부담이 커질 수 있다. 퇴직금 규모는 큰데 근속 연수는 짧기 때문이다. 이때는 퇴직소득 합산 특례를 활용하면 부담을 덜 수 있다. 합산 특례 신청을 하면, 과거 중간 정산 때 받은 퇴직금과 최종 퇴직금을 합산한다. 그리고 중간 정산 전후 근속 연수도 합산한다.

● 체크포인트 3. 희망퇴직금은 IRP에 의무 이체해야 하나

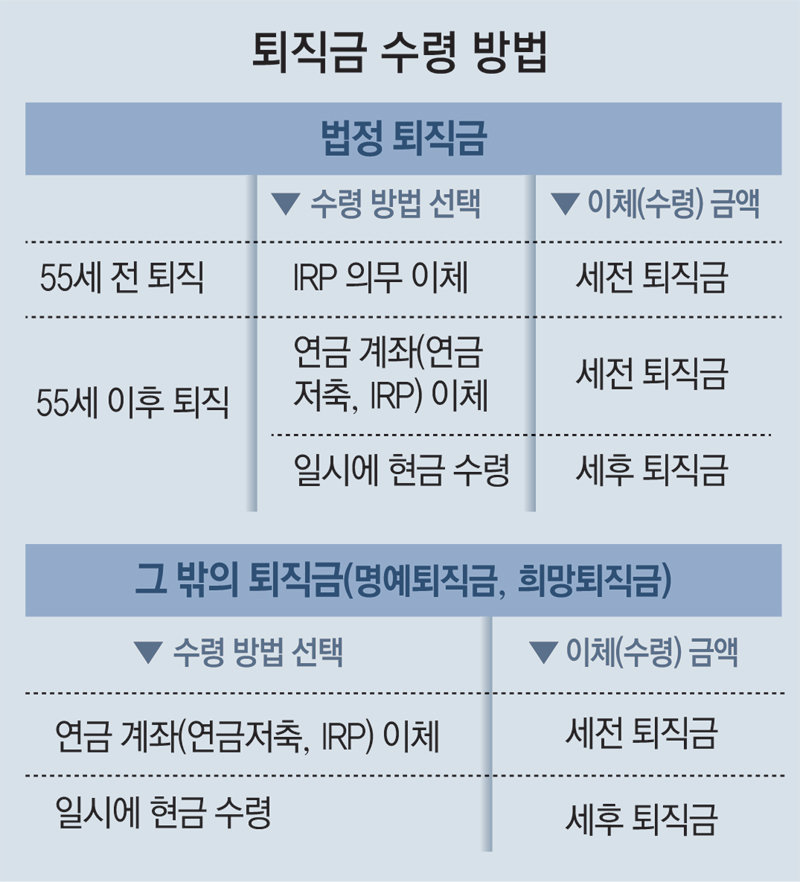

법정 퇴직 급여와 희망퇴직금을 같은 방법으로 받아야 하냐고 묻는다면, 그렇지 않다. 예를 들어 55세 전에 퇴직하는 경우 법정퇴직금은 IRP에 의무 이체하더라도, 희망퇴직금은 연금저축에 이체하거나 일시에 현금으로 받을 수 있다. 다만 회사에 따라 수령 방법은 미리 정해두는 경우도 있기 때문에 확인해 둘 필요가 있다.

퇴직금을 일시금으로 받을 때에는 퇴직소득세를 원천징수하고 남은 금액만 받는다. 하지만 퇴직금을 연금저축 또는 IRP 계좌로 이체하겠다고 하면 퇴직소득세를 징수하지 않는다. 세금은 연금저축이나 IRP에서 퇴직금을 찾을 때 부과하는데, 55세 이후 연금으로 받으면 퇴직소득세를 30∼40% 감면받을 수 있다.

● 체크포인트 4. 연금저축에 이체할까, IRP로 할까

연금저축과 IRP 중 하나를 선택한다면 무엇이 좋을까. 먼저 55세 전에 퇴직하는 경우라면 중도 인출 가능 여부를 살펴야 한다. 연금저축 가입자는 필요하면 언제든지 일부를 중도 인출할 수 있다. 하지만 IRP 적립금은 법에서 정한 사유에 한해 중도 인출이 가능하다.

투자 상품군도 살펴야 한다. 연금저축은 펀드, 보험, 신탁으로 나뉜다. 현재 신탁은 판매 중단된 상태이고, 보험은 금리연동형 상품이다. 펀드에서는 펀드와 국내 상장지수펀드(ETF)와 리츠에 투자할 수 있다. 반면 IRP 가입자는 하나의 계좌 내에서 예금, 보험, 주가연계파생결합사채(ELB)와 같은 원리금보장상품과 펀드와 ETF 같은 실적 배당 상품을 함께 투자할 수 있다.

● 체크포인트 5. 가입 중인 상품을 그대로 옮겨갈 수 있는가

확정기여형(DC) 퇴직연금 가입자는 자신의 퇴직연금 적립금을 운용할 상품을 직접 선택해야 한다. 따라서 퇴직할 때는 가입 중인 금융상품을 그대로 가지고 갈 수 있는지 살펴야 한다. 지난달 31일부터 퇴직연금 실물 이전 제도가 시행됐지만, DC형 적립금을 연금저축이나 IRP로 옮기는 것은 실물 이전 대상이 아니다. 단, DC형 퇴직연금과 IRP를 운영하는 금융회사가 같은 경우 실물 이전 서비스를 제공하는 곳도 있기 때문에 확인해 봐야 한다.

김동엽의 금퇴 이야기 >

구독

이런 구독물도 추천합니다!

-

광화문에서

구독

-

오늘의 운세

구독

-

오늘과 내일

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![명예퇴직 앞둔 직장인이 점검할 5가지 체크포인트[김동엽의 금퇴 이야기]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2024/11/10/130399443.1.jpg)

댓글 0