일종의 차용증서 역할하는 ‘채권’… 국가는 ‘국채’ 발행해 자금 마련

시장의 수요 공급에 따라 가격 결정

사는 사람보다 파는 사람이 많으면

금리 오르고 국채 가격은 떨어져

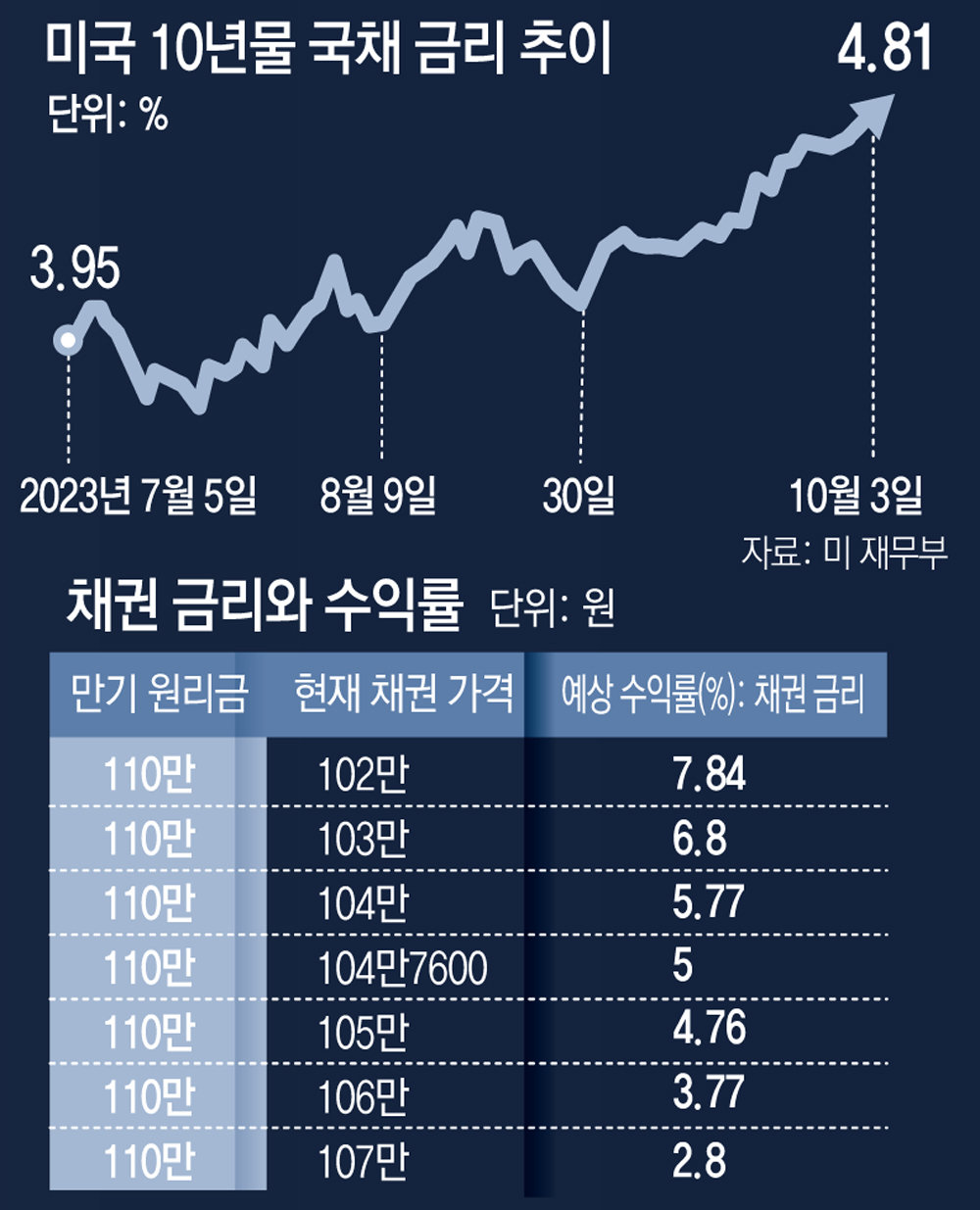

‘3일(현지 시간) 세계 채권 금리의 기준점 역할을 하는 미국 10년 만기 국채 금리는 전날보다 0.12%포인트 급등한 4.81%로 2007년 8월 이후 최고치를 갈아치웠다. 이에 4일 원화 가치와 주가가 일제히 급락하는 등 국내 금융시장이 요동쳤다.’(동아일보 2023년 10월 5일자)

최근 보도된 경제 기사입니다. 얼핏 미국 국채 인기가 올라 국채 가격이 급등한 것처럼 보입니다. 맞을까요? 오늘 이야기하고 싶은 주제는 채권 금리입니다.

● 돈이 아닌 차용증서, 채권

처음 차용증서를 작성할 때로 시간을 돌려 봅시다. 차용증서 내용은 원래 이랬을 겁니다. “A는 2년 후 B에게 원금 1억 원과 10%의 이자를 갚겠음.” 이걸 이렇게 바꾸는 겁니다. “A는 2년 후 ‘이 증서를 보유한 사람’에게 원금 1억 원과 10%의 이자를 지급하겠음.” 이제 B는 이 차용증서를 2년 후까지 반드시 보유해야 할 이유가 없어졌습니다. 2년이 되기 전에 C가 아니라 누구에게든 이 차용증서를 적당한 가격에 팔 수 있게 되었기 때문입니다. 1년 후 B에게 돈이 급한 일이 생겼고 B는 이 차용증서를 사겠다는 사람과 가격을 흥정하고 적당한 금액에 팔면 됩니다.

● 채권 거래할 땐 신용 고려해야

만약 B가 여러분에게 다가와 이 채권을 팔 테니 사겠냐고 묻는다면 어떻게 해야 할까요? 거래하기 전에 어떤 부분을 고려해야 할까요?첫째는 “A가 누구냐”라는 점입니다. A는 발행 주체를 말합니다. A의 소득, 자산과 부채 등을 점검하여 약속대로 갚을 수 있는 능력, 즉 ‘신용도’를 확인해야 할 겁니다. 특히 A의 자격 요건이 법으로 엄격히 정해져 있다면 더욱 좋을 겁니다. A에는 국가, 지방자치단체, 공공기관, 기업 등이 있습니다. A가 누구인지 잘 알기 쉽게 채권의 명칭도 다르게 정합니다. A가 국가면 ‘국채’, A가 지방자치단체 또는 공공 기관이면 ‘공채’, A가 기업, 회사면 ‘회사채’라고 부릅니다.

이제 처음의 신문 기사 내용 “미국 10년 만기 국채”의 의미가 이해될 것 같군요. 발행 주체가 미국이고 돈을 빌려주는 기간(만기)은 10년이라는 의미입니다. 그런데 “국채 금리는 전날보다 0.12%포인트 급등한 4.81%로”라고 나와 있습니다. 금리가 변했다는 겁니다. 이게 어떻게 된 일일까요? 금리는 채권을 발행할 때 채권에 명시되었기 때문에 고정되어 있어야 하는데 말입니다.

● 경기, 투자심리 따라 채권 가격도 요동

예를 들어, 채권 보유자가 ‘1년 후 만기인 상환액(액면가) 100만 원, 표면 금리 10%인 채권’을 팔려 한다고 가정해 봅시다. 시중 금리는 연 5%라 합시다. 이 채권을 지금 사서 1년 후 만기가 되면 원금 100만 원에 이자 10만 원을 받을 수 있습니다. 현시점에서 현금 100만 원을 예금하면 5%의 이자 5만 원을 벌지만, 이 채권을 100만 원에 산다면 10%의 이자 10만 원을 버는 겁니다. 수익이 두 배군요. 이 채권의 가치는 예금 100만 원보다 높아 보입니다.그렇다면 최고 얼마까지 높아져도 괜찮을까요? 시중 금리가 5%인 상황에서 1년 후 원리금(원금과 이자)이 110만 원이 되는 현재의 현금 금액을 계산하면 그 값을 얻을 수 있습니다. 원리금 계산식(=원금+원금×금리/100)을 변형한 수식(=원리금÷(1+금리/100))으로 계산해 보면 그 값은 약 104만7619원입니다. 이 금액이 현재 채권의 가치이고 적정 가격입니다.

그러나 이는 시중 금리만을 바탕으로 계산한 채권 가격일 뿐이고 실제 채권 가격은 채권 시장의 수요 공급에 따라 결정됩니다. 발행 주체의 신용도, 경기 변동, 미래 예측, 투자 심리 등 다양한 요인이 개입하면 채권 가격은 수시로 변동합니다. 채권 시장에서 이 채권에 대한 인기가 높아 팔려는 사람보다 사려는 사람이 많아지면 채권 가격은 상승하게 됩니다. 만약 이 채권 가격이 106만 원으로 상승했다면 수익은 4만 원(=110만 원―106만 원)이고, 예상(만기) 수익률을 계산해 보면(={(원리금―채권 가격)/채권 가격}×100) 예상(만기) 약 3.77%가 나옵니다. 이 값이 오늘 이야기의 주인공인 ‘채권 금리(수익률)’입니다.

맨 앞에 제시한 신문 기사에서 “국채 금리 급등”은 사실 국채 가격 상승이 아니라 그 반대인 “국채 가격 급락”이었던 겁니다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[횡설수설/김승련]美 작은정부십자군 “저항 세력에 망치가 떨어질 것”](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130486648.1.thumb.jpg)

![노안-난청, 잘 관리하면 늦출 수 있다[건강수명 UP!]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130484349.12.thumb.jpg)

댓글 0