인수후보 기업들 “구주 우대로 채권단 이익만 챙긴다”

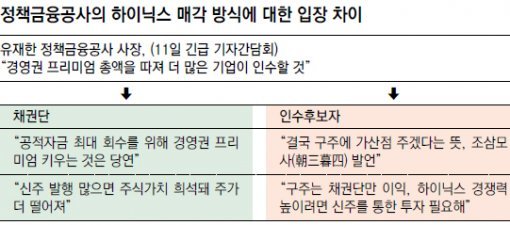

업계는 이를 두고 “조삼모사(朝三暮四)식 말장난에 불과하다”며 반발하고 나섰다. 경영권 프리미엄은 구주를 매각할 때만 해당되므로 결국 구주를 많이 사는 인수자에게 가산점을 주는 것과 같다는 지적이다. 투기자본감시센터도 12일 성명서를 내 “평가기준으로 경영권 프리미엄의 총액을 언급한 것은 채권단이 보유한 구주를 높은 가격에 사라는 말을 비비 꼬아서 표현했을 뿐”이라고 주장했다. 현재 STX와 SK텔레콤이 하이닉스 인수의향서를 냈고 8월 말 입찰제안서를 낼 예정이다.

정책금융공사와 외환은행 등으로 구성된 하이닉스 채권단은 7월 매각공고 당시 채권단이 보유한 15%의 구주매각이나 신주발행을 포함해 최소 20%의 하이닉스 주식을 인수해야한다는 조건을 내걸었다. 신주를 발행하면 발행자금이 하이닉스에 돌아가고 결국 나중에 인수한 기업이 운영자금으로 넘겨받게 돼 투자부담이 그만큼 줄어든다.

한 인수후보 업체 관계자는 “채권단은 이미 주식매각 등으로 원금 4조9000억 원을 회수한 상태”라며 “경영권 프리미엄 극대화를 주장하는 것은 결국 하이닉스 미래가 아닌 채권단 ‘배불리기’만을 위한 것”이라고 지적했다. 이에 대해 인수합병(M&A) 때 경영권 프리미엄을 받는 것은 당연하다는 반론도 있다. 한 금융권 관계자는 “인수 후보기업의 부담을 줄이기 위해 신주 발행을 허용했더니 이제는 아예 헐값에 가져가려는 의도 아니냐”고 말했다.

김철중 기자 tnf@donga.com