6월 국회서 본격논의 전망에 비상

다음 달 임시국회에서 지주회사 요건을 강화하는 공정거래법 개정안이 본격적으로 논의될 것으로 전망되면서 일부 기업들의 수심이 깊어지고 있다. ‘선진적 지배구조’라는 이유로 지주회사로 전환했는데 이제 와서 자칫 막대한 비용이 들 수도 있어서다.

지주회사 요건 강화는 문재인 대통령이 대선 때 내세운 대표적인 재벌개혁 공약 중 하나다. 오너 일가가 지주사를 활용해 그룹 계열사들에 대한 과도한 영향력을 행사하는 것을 막겠다는 취지다. 김상조 공정거래위원장 후보자는 최근 기자간담회에서 “국회와 잘 협의하겠다. 하나하나 구체적인 내용이 갖는 효과에 대해 잘 시뮬레이션 하겠다”고 밝혔지만 기업들의 셈법은 복잡하다.

증권업계에서는 지주회사 지분 규제가 강화되면 가장 큰 타격을 입는 곳은 SK그룹일 것으로 보고 있다. 그룹의 지주사 SK㈜는 자회사인 SK텔레콤 지분을 25.2% 갖고 있다. SK텔레콤은 자회사, 즉 SK㈜의 손자회사인 SK하이닉스의 지분 20.1%를 보유 중이다.

이베스트투자증권에 따르면 SK㈜가 SK텔레콤 추가 지분 4.8%, SK텔레콤이 SK하이닉스 추가 지분 9.9%를 취득하기 위해 필요한 자금은 각각 9300억 원, 3조9000억 원 등 4조8300억 원에 이른다. SK㈜는 또 상장사인 SK증권과 바이오랜드 지분이 30% 미만이고 비상장사인 SK건설 지분도 50% 미만이다. 지분 취득 비용이 훨씬 커진다는 얘기다. SK 관계자는 “앞으로 어떻게 될지 구체적인 내용과 전개 과정을 살펴보고 판단해야 하는 상황이다”고 말을 아꼈다.

김태형 이베스트투자증권 선임연구원은 “지분관계 정리 등 대체 수단을 통해 부담을 다소 경감할 수는 있겠지만 중단기적으로는 계열 내 자금 지원 여력이 현저히 감소할 가능성이 높다”고 진단했다.

○ 오락가락 지주회사 정책에 불만

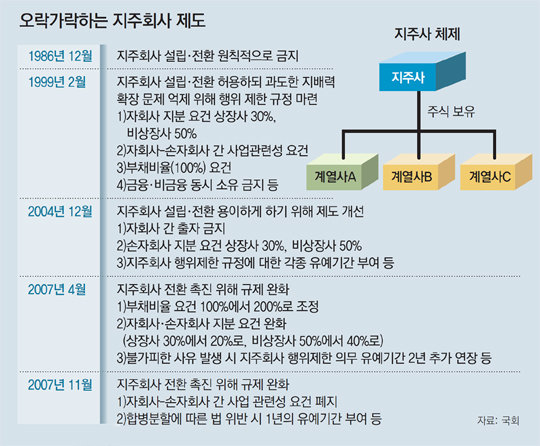

재계에서는 지주회사를 둘러싼 오락가락한 정책에 불만을 제기하고 있다. 정부는 외환위기 이후인 1999년 지주회사 설립 및 전환을 허용했다. 당시 지주사의 지분 요건은 상장사 30%, 비상장사 50%였다. 하지만 2007년 법 개정을 통해 이를 각각 20%, 40%로 낮췄다. 지주사 전환을 권고한 셈이었다.

LG그룹의 경우 2003년 지주사 체제로 전환했다. 당시 요건에 맞춘 덕에 현재도 주요 자회사 및 손자회사 지분이 모두 30%를 상회하고 있다. 그러나 규제 완화 이후 지주사로 전환한 기업으로서는 완화된 요건이 ‘부메랑’이 될 것으로 전망된다. 공정거래법 개정안이 통과돼 지분 요건이 다시 강화되면 ‘되돌이표 규제’에 지분을 맞추기 위해 막대한 금액을 들여야 한다.

한국경제연구원에 따르면 국내 지주회사들의 평균 상장사 지분 보유율은 40%, 비상장사 지분 보유율은 80%를 웃돈다. 지분이 낮을수록 적대적 인수합병(M&A)에 취약해지는 만큼 기업들은 규제와 관계없이 지분을 높이려는 게 일반적이다. 굳이 법으로 지분 보유 기준을 강제할 필요가 없다는 것이다.

이샘물 기자 evey@donga.com