M&A 시장 ‘저가매수’ 바람

“가격 낮아도 빨리 팔아야 덜 손해”… 2500억 가치 추정된 할리스커피

KG그룹에 1450억에 팔리기도… 뚜레쥬르 점주 “매각 공감대 형성”

놀부-bhc-아웃백도 매각 가능성

식품·외식업계 M&A 시장이 꿈틀거리고 있다. 코로나19 이후 외식수요가 급격하게 줄어드는 등 업계 전반의 부진한 업황 탓에 사업 매각이 여의치 않을 것이라는 예상과 달리 ‘저가 매수’의 기회로 보고 새로 뛰어드는 업체도 늘고 있기 때문이다. 투자은행(IB)업계 관계자는 “업황이 좋지 않을 때는 M&A 과정에서 매수자가 우위에 설 수밖에 없다”며 “매각하는 입장에선 적정 가격보다 덜 받더라도 빨리 사업을 정리하려고 하고, 반대로 매수자는 느긋하게 기다리며 가격을 낮추는 경우가 많다”고 설명했다.

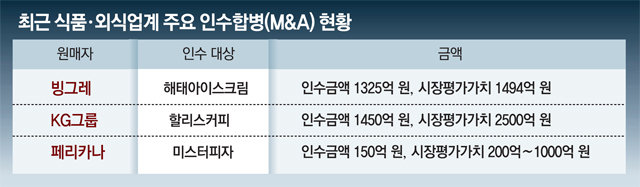

최근 성사된 M&A 사례를 살펴봐도 이런 흐름은 지속되고 있다. 빙그레는 5일 해태아이스크림 지분 인수를 위한 잔금 지급을 마무리하고 자회사 편입을 완료했다. 최종 인수금액은 1325억 원. 올해 4월 영업가치와 비영업용 자산가치 등을 감안해 M&A업계가 책정한 해태아이스크림의 기업가치 1494억 원보다 169억 원 낮은 가격이다. 철강, 화학 등이 주력인 KG그룹은 지난달 커피전문점 브랜드 할리스커피를 1450억 원에 인수하기로 했다. 올해 초 시장에서 추정한 할리스커피의 기업가치 2500억 원 안팎보다 1000억 원 이상 낮은 수치다. 지난달 미스터피자를 150억 원에 인수하기로 한 치킨업체 페리카나도 저가 매수에 성공했다는 평가가 나온다.

업계에서는 코로나19 사태가 내년까지 장기화되면 식품·외식업계 M&A 사례가 더욱 많아질 것이라고 전망하고 있다. 특히 2010년 이후 사모펀드로 주인이 바뀐 외식업체들에 대한 매각 전망도 조심스럽게 제기된다. 놀부, bhc, 아웃백, 버거킹 등이다. 다만 최근의 저가 매매 흐름이 이어지면 매각 작업은 더딜 수밖에 없다는 평가다. IB 관계자는 “대기업과 현금을 많이 보유한 사모펀드의 경우 굳이 부진한 사업을 헐값에 정리하는 대신 포스트 코로나 시대를 기다리는 방안을 선택할 수 있다”고 말했다.

박성진 기자 psjin@donga.com