1가구 1주택자라고 비과세 아냐

실거래가 12억 초과 시 과세 대상

초과 가액에 대해서만 세금 부과

10년 이상 보유, 거주하면 80% 공제

김도훈 KB국민은행 WM고객분석부(자문) 세무전문위원

A. 올 상반기(1∼6월) 거래된 서울 소재 아파트의 약 20%는 15억 원 이상의 가격으로 거래가 이뤄졌다고 한다. 현재 고가주택의 기준은 양도 실거래가 12억 원을 초과하는 주택을 말하는데, 1가구 1주택이라도 고가주택에 해당하면 ‘양도소득세 세금 부과’ 대상이 된다.

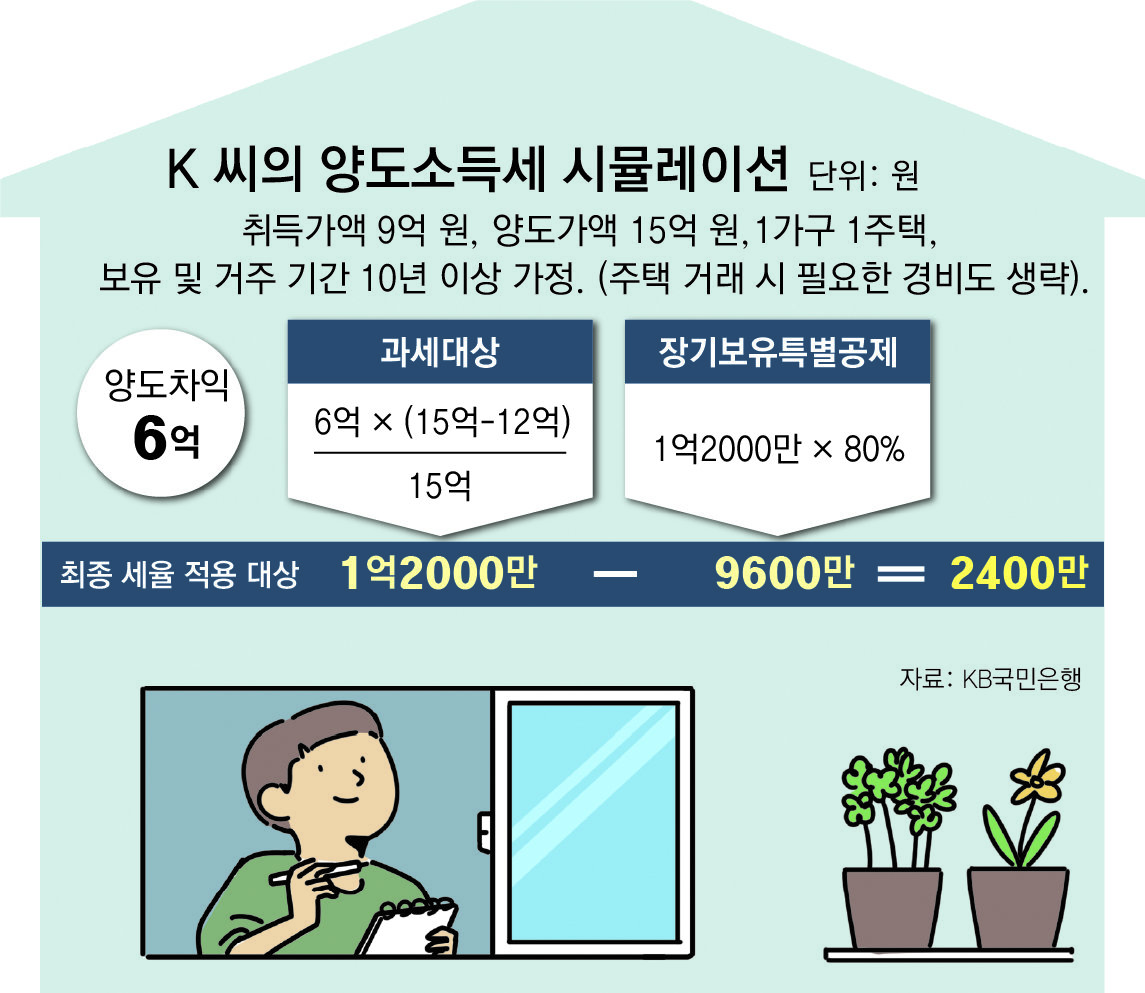

예를 들어 K 씨가 주택을 9억 원에 취득해서 15억 원에 양도하게 됐다고 가정하자. 이럴 경우 K 씨의 양도 차익은 6억 원이 된다. 양도가액 15억 원 중 12억 원이 비과세이고 나머지 3억 원이 과세 대상이라면, K 씨가 부담해야 할 세금은 1억2000만 원이다. 양도차익 중 과세 대상에 해당하는 부분만큼을 비율로 계산해 안분하는 것이다.

과세 대상인 1억2000만 원에 대해 단순하게 세금을 부과한다면 세율 구간은 35%가 될 것이다. 하지만 여기서 과세표준이 소득금액에서 장기보유특별공제를 차감한 금액이라는 점을 유의해야 한다. 장기보유특별공제란 집을 오래 가지고 있다가 팔면 세금을 깎아주는 제도다. 기본적으로 1년에 2%씩 최대 15년간 30%까지 가능하다. 다만 20∼30년 이상 장기간 보유한다고 해서 공제 혜택이 그만큼 무한정 커지는 것은 아니다.

주목해야 할 것은 1가구 1주택자에게 특별한 장기보유특별공제 혜택이 있다는 점이다. 보유 기간과 거주 기간으로 각각 분리해서 계산하게 되는데, 보유 기간의 경우 1년에 4%씩 3∼10년까지 최대 40%가 공제된다. 거주 기간은 최소 2년 이상부터 10년까지 동일하게 40%를 최대로 적용받을 수 있다. 결론적으로 따지면 10년 이상 보유하면서 거주까지 한다면 과세대상 양도차익의 80%까지 공제를 받을 수 있는 것이다.

위의 예시에서 K 씨가 10년 이상 보유, 거주를 했을 경우 과세대상 양도차익(1억2000만 원)에서 80%인 9600만 원이 공제되고, 2400만 원에 한해서만 세율이 적용되는 결과가 나온다. 양도차익(6억 원)과 비교했을 때 4%에 불과한 액수만 과세대상이 되는 것이다.

하지만 양도가액이 12억 원을 초과해 과세되는 부분이 있을 경우에는 최대 80%의 장기보유특별공제를 받기 위해선 2년의 보유 기간을 필수로 채워야 한다. 기본적으로 보유 기간은 취득일부터 양도일까지로 계산한다. 증여받은 경우 증여받은 날부터, 상속받은 경우 상속개시일부터 각각 따진다.

만약 동일 가구원인 배우자로부터 상속을 받게 되면 어떻게 될까. 상속인과 피상속인이 동일 가구이고, 그 주택에 계속 같이 살고 있었다고 해도 보유 및 거주 기간은 통산하지 않고 ‘상속 개시 이후’부터만 계산한다. 세율을 적용하는 지점과 차이가 나는 대목이다.

요약하자면 1가구 1주택이라고 해서 무조건 비과세 대상이 되는 건 아니며 12억 원을 초과하는 고가주택에 해당한다면 세금 신고 납부 의무가 생긴다는 것이다. 주택을 거래하기 전에 미리 확인해서 절세 가능 여부를 파악하고, 신고 기한을 놓친 뒤 가산세까지 부담하는 불이익이 없도록 할 필요가 있다.

김도훈 KB국민은행 WM고객분석부(자문) 세무전문위원