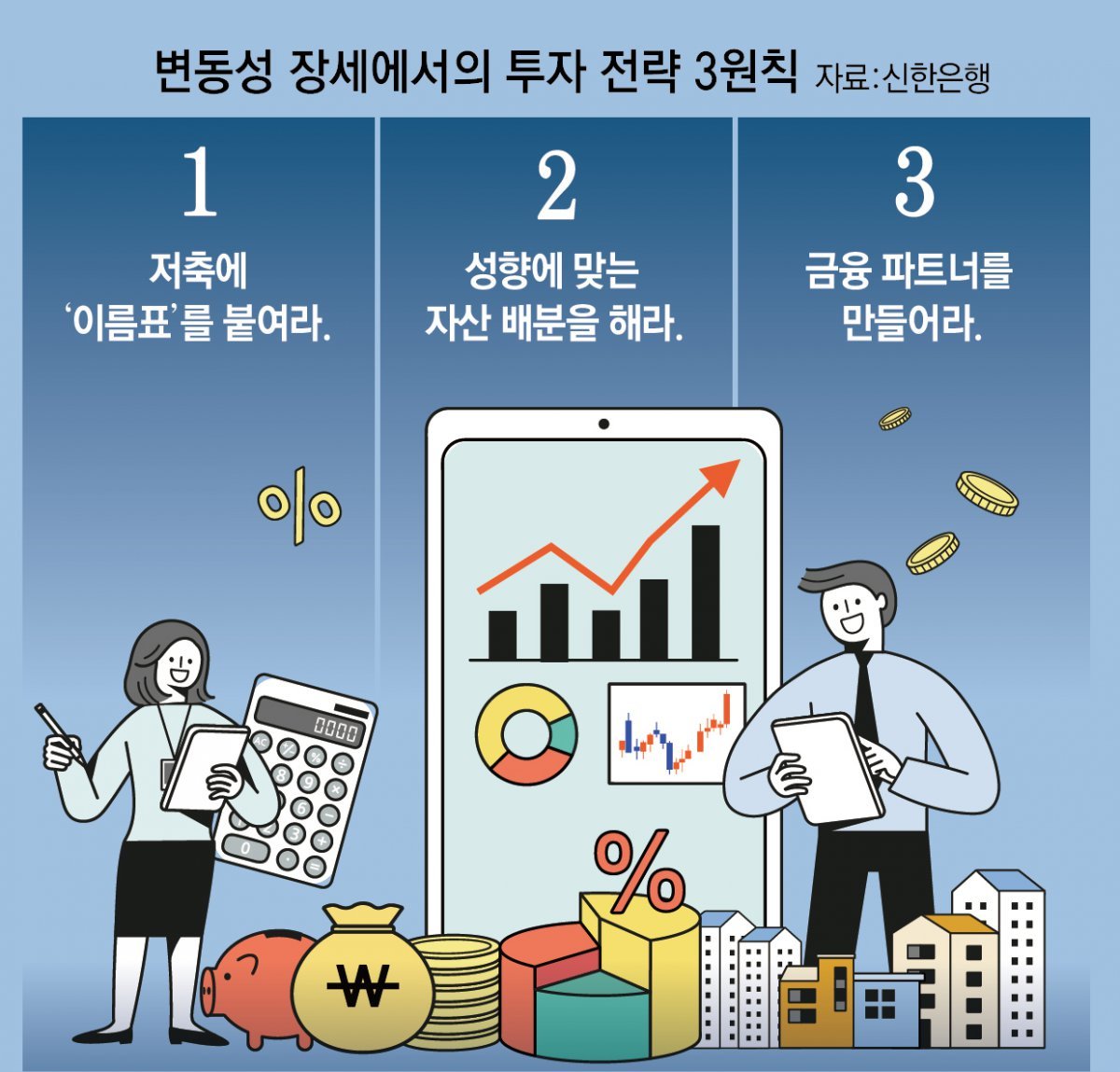

변동성 장세에서는 투자 전략 중요

타인보다 나만의 운용 원칙 중심 돼야

목적-성향 따라 자산 배분하고

나만의 ‘금융 파트너’도 필요

최선일 신한은행 PWM서울파이낸스센터 팀장

A. 연일 상승세를 보이던 주식시장이 갑작스러운 폭락장을 경험했다. 이달 5일 전일 대비 코스피는 8.77%, 코스닥지수는 11.30% 급락했고 6일에는 하루 만에 코스피와 코스닥이 각각 3.3%, 6.02% 올랐다. 연일 기록을 갈아치웠던 시장의 흐름을 보면서 많은 투자자들이 지속적인 상승을 기대하면서도 동시에 조정장이 오지 않을까 하는 불안감도 함께 느꼈을 것이다.

누구나 알고 있듯 시장은 계속 오르지도, 계속 내리지도 않는 곡선을 보여준다. 내가 있는 이곳이 그래프의 어느 선상인지 모르기 때문에 조바심이 나거나 불안하다. 누구나 주가가 오르기 전에 투자하고 떨어지기 전에 이익 실현을 하고 싶어 하지만 실현 가능성은 높지 않다.

둘째, 나의 성향에 맞는 자산 배분을 통해 균형 잡힌 포트폴리오를 구성해야 한다. ‘계란을 한 바구니에 담지 말라’라는 말은 누구나 다 알고 있다. 하지만 모두가 다 지키는 것은 아니다. 좋은 상품은 담아야 하지만 자산 바구니 전체를 그곳에 ‘올인’ 하는 것은 바람직하지 않다. 앞서 붙인 이름표, 저축의 목적과 나의 성향을 보고 그에 맞는 자산 배분을 해야 한다. 자산 배분은 단순히 상품 가입 수를 늘린다는 의미가 아니다. 단기, 중기, 장기 운용 기간에 따라 예·적금, 보험, 주식, 채권, 대체 자산 등의 포트폴리오 구성이 필요하다. 그래야 변동성 있는 장세에서도 흔들리지 않을 수 있다.

셋째, 자산 운용의 코칭을 받아야 한다. 금융 전문가를 만나라는 뜻이다. 어느 채널이든 상관없다. 월급 통장이 있는 은행이어도 좋고, 내가 거래하고 싶은 증권사여도, 내 보험이 가입된 보험사여도 좋다. 요즘은 넘치는 정보 속에서 옥석을 가리고 진짜 도움이 되는 정보를 취하는 것이 쉽지 않다. 미디어는 참고하되, 맹신하지 않기를 권한다. 그리고 궁금한 점을 문의하고 피드백을 받을 수 있는 금융 파트너를 만들기 바란다. 어려울 것 없다. 내가 편한 곳으로 방문하거나 비대면(전화, 챗 상담) 등을 통해 상담 받을 수 있다.

자산 운용은 목적에 따라 전략이 다를 것이며 운용에 있어서 주식, 채권, 예·적금, 보험 등 균형 잡힌 자산 배분이 필요하다. 고민과 결정의 과정에서 도움받을 수 있는 금융 파트너를 만나는 것이 무엇보다 중요하다.

A 씨처럼 다른 사람들의 투자에 불안해하는 대신 나의 자산 운용 목적에 예·적금이 적합한지 되짚어 봤으면 좋겠다. 남들과 비교해서 인생을 사는 것이 아니듯, 자산 운용에 있어서도 누구를 따라가는 것이 아니라 나만의 운용 원칙을 되새기면서 나아갈 필요가 있다.

최선일 신한은행 PWM서울파이낸스센터 팀장