또 국내은행의 무수익여신(부실여신)비율은 6.6%로 미국(1.16%) 독일(1.3%) 일본(4.54%)에 비해 매우 높았다.

1일 삼성경제연구소 최희갑 수석연구원은 이런 내용을 담은 ‘금융산업의 경쟁력 현황과 과제:은행업을 중심으로’라는 보고서를 발표했다. 이는 국내 은행에 80조7000억원의 공적자금을 쏟아 부었음에도 불구하고 은행 건전성은 여전히 바닥수준이라는 뜻으로 앞으로도 엄청난 공적자금 수요가 있을 것이라는 우려가 제기되고 있다.

| ▼관련기사▼ |

| - 금융 구조조정 아직 멀었다 |

보고서는 무디스가 1월을 기준으로 은행의 재무건전성을 평가한 결과 국민 주택 제일 신한은행만 9단계 중 7등급을 기록했을 뿐 나머지 은행은 대부분 최하위등급에 머물렀다고 밝혔다.

또 우리나라 은행들의 평균 신용등급은 Ba2∼Ba3로 무디스의 평가대상 77개국 중 52위에 불과하다고 전했다.

국내 일반은행의 무수익여신비율은 6.6%로 미국과 독일 등의 은행은 물론 국내에서 영업중인 외국은행지점보다 높은 수준이라고 보고서는 지적했다.

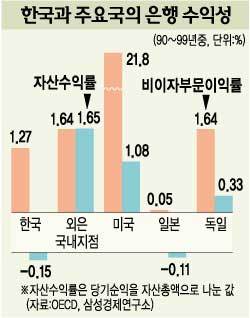

이 같은 부실채권으로 인해 은행직원이 97년 11만3994명에서 2000년에 7만559명으로 38.1%나 줄어들고 점포수도 5987개에서 4709개로 21.3%나 감소했음에도 불구하고 총자산수익률(ROA)은 4년 연속 마이너스를 기록했다고 분석했다.

ROA는 90∼99년에 연평균 -0.15%로 경제협력개발기구(OECD) 회원국의 99년 평균 0.66%에 크게 미달했다고 설명했다.

보고서는 “국내 은행들이 생존하기 위해서는 적어도 3∼5년간 ROA는 1.2∼1.7%, 자기자본수익률(ROE)은 16∼21% 수준을 유지해야 한다”며 “부실대기업과 워크아웃기업을 원칙대로 조기에 처리하고 대출금리와 각종 수수료를 현실화해 은행의 수익성을 높여야 한다”고 강조했다.

<홍찬선기자>hcs@donga.com

사학법 개정안 : 각계 반응 및 입장 : 정부·여당 >

-

오늘의 운세

구독

-

횡설수설

구독

-

법조 Zoom In : 대장동 재판 따라잡기

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개