10월은 한국 코스피 기준 1,440에서 1,113으로 23% 하락한 투자의 암흑시대였다. 글로벌 금융위기가 신흥국가의 신용위기로 전이되어 펀드 및 주식 등 투자상품에 투자한 고객들이 막대한 손실 때문에 절망했다. 거래 금융기관 및 담당 PB에 대한 원망 등 위험관리의 중요성이 더욱 부각된 한 달이었다.

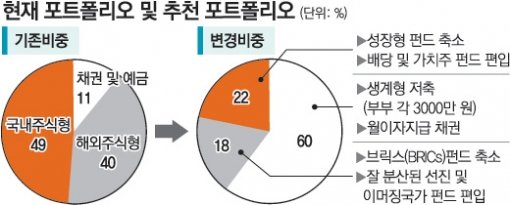

먼저 고객의 투자 포트폴리오를 보면 국내 주식 관련 투자 비중이 60%나 된다. 분산투자를 위한 해외투자도 대부분 작년 하반기에 유행한 브릭스펀드이고, ELS의 기초자산도 코스피와 홍콩H지수 등 가입시기와 투자지역이 비슷해 위험의 분산효과가 낮은 상태다.

또 단기간의 전망과 유행을 따르다 보니 국내 가치형 펀드, 배당 펀드, 잘 분산된 해외 펀드, 채권형 펀드와 같은 ‘방어적 상품’이 전혀 없어 최근의 하락시기가 더욱 힘들었을 것이다.

시장의 반등을 이용해 포트폴리오를 다시 구축할 것을 권한다. 이미 손실을 보고 환매한 펀드 자금 및 갖고 있던 여유자금으로 매월 이자가 지급되는 채권을 매입하길 추천한다.

비중이 과다한 국내 주식형 펀드는 비중을 축소하고 가치·배당주 펀드를 일부 편입하기 바란다. 브릭스펀드 중심으로 구성되어 있는 해외 주식형 펀드 투자도 선진국가와 이머징 국가에 분산 투자하는 펀드를 편입해 포트폴리오를 짜면 좋을 것 같다.

현재 월 이자지급 카드채권은 1억 원이면 매월 59만 원(2년 만기, 연 7.8%)의 세후이자가 나온다. 금융자산의 30∼50%를 확정형 채권상품에 투자하면 더 안정적인 포트폴리오를 유지할 수 있고, 최근의 변동장세에도 여유가 생기는 장점이 있다.

일반적으로 60대 이상 연령대에 맞는 표준 재테크는 이렇다.

첫째, 수익률보다 위험분산과 안전성에 포커스를 맞춘다. 둘째, 55세 이상 여자, 60세 이상 남자가 1인당 3000만 원까지 가입할 수 있는 생계형 저축을 적극적으로 활용한다. 셋째, 은퇴 생활자금을 위한 월 이자 지급 채권에 관심을 갖는다. 특히 내년부터 적용되는 세제개편안을 보면 생계형 저축 가입자격이 남녀 60세로 통일되므로 여성의 경우 현재 가입연령인 55∼60세 미만의 고객은 올해 안에 생계형 가입을 서두를 필요가 있다.

세금 우대의 경우도 기존 2000만 원에서 1000만 원으로 축소되고, 생계형저축 대상자에 대한 세금 우대 한도도 6000만 원에서 3000만 원으로 축소되므로 미리 가입해서 세제 혜택을 누릴 것을 권한다.

이번 투자 실패를 통해 ‘합리적 재무목표 수립’과 ‘위험관리’의 중요성을 재인식하고, 본인의 투자성향과 일반적인 연령대별 투자자산 비중(100―나이)을 고려하기 바란다.

여유자금을 운영할 때도 유행과 전망이 아닌 자산배분과 안정적인 포트폴리오 관점에서 봐야 지금과 같은 쓰라린 경험을 되풀이하지 않을 것이다.

유태우 삼성증권 FN아너스 명동지점 마스터PB

정리=신수정 기자 crystal@donga.com

골프&건강 >

-

어린이 책

구독

-

최고야의 심심(心深)토크

구독

-

법조 Zoom In : 대장동 재판 따라잡기

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[골프&건강]새벽 라운딩후 팔 저린데…](https://image.donga.com/donga_v1/images/img_default.png)

![“제 패스 받아서 골이 터지면 이강인 부럽지 않아요”[양종구의 100세 시대 건강법]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130480612.3.thumb.jpg)

![‘픽사’ 나와 홀로 선 애니메이션 감독이 자기 확신 얻는 법[BreakFirst]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130481168.2.thumb.jpg)