“노후자금 월 259만원” 30대, 장기 펀드 들어라

《 올해 베이비 부머(1955∼1963년생)의 기대수명이 83세를 돌파했다. 갑작스러운 사고나 질병만 피한다면 실제 수명은 90세를 훌쩍 넘길 수 있다. 장수 추세를 감안하면 현재 30∼50대가 100세 생일을 맞는 것이 ‘달나라’ 얘기만은 아닐 수 있다. 100세 시대가 저만치 다가오고 있지만 30∼50대의 은퇴 준비는 낙제점이다. 우리투자증권 100세시대연구소와 서울대 노년·은퇴설계지원센터가 전국 가구주 6589명을 대상으로 실시한 설문조사에 따르면 30∼50대가 하고 있는 은퇴준비 수준이라면 평균 75.5세 때 무일푼이 된다. 나이 먹어서 생계 걱정을 해야 할 처지다. 100세 시대를 맞아 세대별 은퇴준비를 진단하고 효과적인 대처방안을 세차례에 걸쳐 짚어본다. 》

직장인 김모 씨(35)의 월소득은 320만 원이다. 전세금 1억8000만 원에 금융상품 2000만 원 등을 합치면 총 자산은 2억 원에 이른다. 김 씨는 은퇴 이후를 대비해 국민연금 외에 매달 적금 32만 원과 개인연금 33만 원을 붓고 있다. 그는 60세에 은퇴한 뒤 매달 250만 원(현재 가치 기준)의 부부 생활비를 원한다. 과연 가능할까.

우리투자증권 100세시대연구소의 진단 결과 갑작스러운 사고사가 없다면 김 씨의 기대수명은 100세로 현재 자산과 은퇴 준비를 적용하면 82세 때 무일푼이 된다. 생애 마지막 18년 동안 생계를 걱정해야 할 신세다. 막판 생활고에서 벗어나려면 은퇴 시점에 6억5223만 원이 더 필요하다.

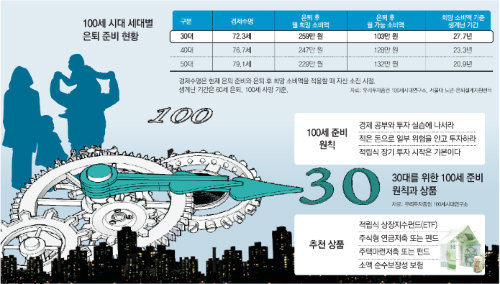

문제는 김 씨가 30대 중에서도 은퇴 준비가 양호한 편에 속한다는 점이다. 8일 서울대 노년·은퇴설계지원센터와 100세시대연구소의 분석에 따르면 30대의 ‘경제수명’은 72.3세에 불과했다. 경제수명은 은퇴자산으로 은퇴 후 희망소비액을 썼을 때 자산이 바닥나는 시점을 말한다. 김 씨의 경우 지금 준비 상태로는 72.3세 때 자산이 바닥난다. 같은 방식으로 40대의 경제수명은 76.7세였고, 50대는 79.1세였다. 100세 시대에는 30대가 은퇴 이후 경제적으로 가장 취약한 세대라는 의미다.

○ 30대, 은퇴 후 눈높이 최고

박 씨가 은퇴 후 매달 250만 원씩 쓴다면 경제수명은 69세로 줄어든다. 100세를 산다면 마지막 31년 동안 생계가 막막해진다. 은퇴 시점에 13억2000만 원이 추가로 있어야 ‘말년 생계난’을 피할 수 있을 것으로 분석됐다.

연구소는 “은퇴 준비는 부족한데 눈높이는 30대가 가장 높다”고 지적했다. 이번 조사에서 30대의 노후 희망 소비액은 월평균 259만 원, 40대는 247만 원, 50대는 229만 원이었다. 김진웅 100세시대연구소 연구위원은 “30대는 해외여행과 각종 레저에 맛을 들인 세대여서 은퇴 후 희망 소비 수준이 높을 수밖에 없다”고 했다. 그는 “30대는 40, 50대보다 일할 수 있는 기간이 많이 남았으므로 은퇴를 준비할 기회는 있다”며 “적절한 투자와 함께 눈높이를 조금만 낮추면 100세시대가 마냥 두려운 것은 아니다”라고 덧붙였다.

○ 약간의 위험은 감수해야

기혼 남성인 최모 씨(33)는 맞벌이로 매달 450만 원을 번다. 작지만 1억4000만 원짜리 내 집을 갖고 있고 개인연금과 저축보험으로 매달 64만 원을 붓고 있다. 예·적금을 합치면 2600만 원 정도의 금융자산도 있다. 은퇴 후 부부가 원하는 월 소비액은 350만 원. 연구소는 최 씨의 경제수명을 비교적 높은 88세로 분석했다. 최 씨는 은퇴 자산 구성을 바꾸거나 은퇴 후 소비를 조금만 줄이면 경제적 어려움 없이 100세까지 살 수 있는 것으로 나타났다.

연구소는 “30대는 경제공부에 나서고, 적립식 장기투자를 시작하라”고 권했다. 최 씨처럼 예·적금에 목돈을 넣어두는 것은 적합하지 않고 수백만 원 정도의 소액은 주식형펀드처럼 위험이 따르는 곳에도 투자해야 경험과 요령이 생긴다는 조언이다.

○ 적립식 ETF, 연금저축 가입할 만

적립식 상장지수펀드(ETF)는 30대가 반드시 투자해야 할 상품으로 꼽혔다. 코스피200 등 지수에 따라 수익이 결정되는 ETF에 적립식으로 장기투자하면 수익성과 안정성을 동시에 달성할 수 있기 때문이다. 배재규 삼성자산운용 상무는 “적립식 ETF는 10년 이상 장기 투자할 때 수익률이 높게 나타난다”고 설명했다.

연간 400만 원까지 소득공제가 되는 연금저축이나 연금펀드도 30대를 위한 추천상품이다. 30대는 은퇴 시점까지 충분한 시간이 있으므로 펀드의 변동성을 버텨내기 쉽다.

연구소는 주택마련 저축이나 펀드도 추천했다. 내 집 마련을 너무 서두르면 대출이자 부담이 자산 축적을 막기 때문에 펀드나 저축으로 일정 금액이 마련될 때까지 기다리는 게 바람직하다. 불의의 사고 때 남겨진 가족을 위해 보장성 보험을 드는 것도 30대에 해야 할 일이다. 월 보험료는 가처분소득의 5% 이내로 정하고 환급금이 없는 순수보장성 보험에 가입하는 게 좋다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0