‘러·브’ 웃고, ‘친디아’ 울고

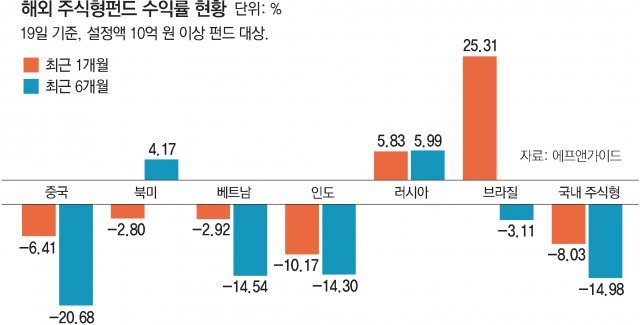

24일 금융정보업체 에프앤가이드에 따르면 19일 현재 브라질 주식형펀드의 최근 1개월 수익률은 25.31%로 집계됐다. 이달 초 대선 1차 투표에서 친(親)시장 후보가 1위에 오르면서 공공 부채 감축, 국영기업 민영화 등에 속도가 붙을 것이라는 기대감이 증시에 반영된 결과다.

단기적으로는 이 같은 상승세가 지속될 것이라는 전망이 우세하다. 정치 리스크가 줄어들면서 브라질 증시가 전고점인 8만8,000 선에 근접할 수 있을 것이라는 기대도 나온다. 김혜경 하나금융투자 연구원은 “올 들어 지속적으로 빠져나가던 외국인 직접투자가 8월 106억 달러 유입으로 회복되는 등 경제지표가 개선되면서 경기 회복 기대감이 커지고 있다”고 말했다.

하지만 ‘친디아(중국+인도)’ 주식형펀드는 먹구름이 짙다. 중국 펀드는 미중 무역분쟁의 여파로 연초 이후 ―21.57%의 손실을 냈다. 최근 1개월 수익률도 ―6.41%로 부진하다. 미국과의 무역전쟁, 경제성장률 둔화 등 대내외 악재가 중국 증시를 짓누른 탓이다.

신흥국 자금 유출 우려 속에서도 선방하던 인도 펀드도 최근 1개월 수익률이 ―10.17%로 고꾸라졌다. 7%대의 양호한 경제성장률로 견고한 흐름을 이어가던 인도 증시는 9월부터 국제유가 상승의 직격탄을 맞고 있다.

신환종 NH투자증권 FICC리서치센터장은 “최근 신흥국 증시의 희비를 가른 것은 국제 유가 상승”이라며 “유가 상승에 취약한 아시아 국가들은 타격이 커진 반면 브라질과 러시아 등 원유 수출국에는 호재가 되고 있다”고 말했다.

“북미, 베트남 펀드는 수익 기대”

올 들어 해외 주식형펀드 순자산이 최저 수준으로 떨어졌지만 베트남과 북미 펀드에는 여전히 자금이 몰리고 있다. 베트남 펀드는 최근 한 달 수익률이 ―2.92%로 부진하지만 최근 3개월 동안 약 1000억 원의 순자산이 유입될 만큼 투자자들의 기대감이 줄지 않고 있다. 부쑤언토 삼성증권 연구원은 “현재 3분기(7∼9월) 실적을 발표 중인 상장 기업들의 실적이 전년 대비 20% 이상 성장했다”며 “베트남 정부가 연말 추가 부양 정책을 내놓을 예정이어서 연말에 증시가 더 오를 가능성이 있다”고 말했다.

신흥국 증시 부진 속에 가장 안정적인 투자처로 꼽히던 북미 주식형펀드도 최근 1개월 수익률이 ―2.80%로 떨어졌다. 연초 이후 수익률은 4.24%로 양호하지만 지난달부터 미국 국채 금리 상승과 달러 강세에 따라 증시가 흔들리면서 최근 펀드 수익률이 마이너스로 돌아선 것이다.

하지만 북미 펀드의 부진이 단기에 그칠 것이라는 분석도 나온다. 증시를 견인하는 기술주가 최근 실적 우려에 크게 출렁였지만 여전히 매출이 증가 추세이기 때문이다.

전문가들은 증시 변동성이 클 때는 지역별 펀드에 분산 투자하는 것이 바람직하다고 조언했다. 이재범 신한금융투자 투자상품부 과장은 “펀드 자금 동향을 보면 여전히 북미와 베트남 펀드에는 지금이 들어오고 있다. 이 펀드들은 다른 지역보다 안정적인 수익률을 기대할 수 있다”고 말했다.

박성민 기자 min@donga.com

박성민 기자 min@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0