기재부, 담당부서 소득세제과로 바꿔 양도소득 아닌 기타소득 분류 가능성

가상화폐로 100만원 수익 얻었다면 필요경비 뺀 40만원의 20% 과세

정부가 가상화폐로 벌어들인 소득을 기타소득으로 분류해 세율 20%를 과세하는 방안을 검토하고 있다. 20일 기획재정부에 따르면 최근 가상화폐 소득세 부과방안을 총괄하는 부서가 재산세제과에서 소득세제과로 바뀌었다. 그동안 기재부는 가상화폐 소득을 양도소득과 기타소득 중 무엇으로 볼지 고민해왔다. 재산세제과는 양도소득세를, 소득세제과는 기타소득세를 담당한다는 점에서 정부가 가상화폐 소득에 기타소득세를 물릴 가능성이 커진 것으로 분석된다.

기타소득세는 상금, 복권 당첨금, 원고료 등에 매기는 세금이다. 소득 규모에 따라 차이가 날 수 있지만 일반적으로 세율은 20%다. 단, 전체 수입금액에서 필요경비 60%를 뺀 나머지를 기타소득으로 본다. 가상화폐로 100만 원의 수익을 얻었다면 40만 원의 20%인 8만 원을 기타소득세로 내게 되는 셈이다.

양도소득세는 부동산이나 주식 등을 거래할 때 얻은 차익에 부과하는 세금이다. 자산 종류나 보유기간에 따라 세율은 달라진다. 그러나 중소기업 주식 등을 제외하면 대체로 기타소득세율인 20%보다는 높은 편이다.

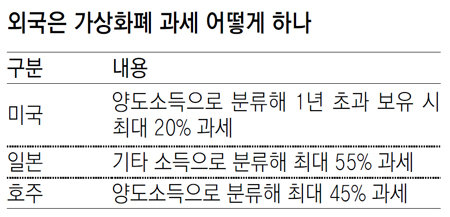

해외에서도 가상화폐 소득을 기타소득으로 분류하는 곳과 양도소득으로 여기는 곳으로 나뉜다. 일본은 2017년 가상화폐에 따른 소득을 사업소득 또는 잡소득(기타소득)으로 분류해 종합과세한다는 세무처리 지침을 발표했다. 잡소득에 대한 최고 세율은 55%다.

미국은 가상화폐 소득을 양도소득으로 보고 있다. 미국은 개인의 가상화폐 손익을 자본손익으로 분류해 과세하는데 보유기간에 따라 1년 이하면 10∼37%의 일반세율을 적용한다. 1년이 넘으면 그보다 낮은 0∼20%의 세율이 부과된다.

호주 역시 가상화폐 처분소득을 양도차익으로 보고 납세자의 다른 소득과 합산해 0∼45%의 세율로 종합과세하고 있다. 양도차익은 가상화폐 처분으로 얻은 금액 또는 처분할 때의 공정가액과 취득할 때의 공정가액 차액으로 산정한다.

정부 측은 가상화폐 소득세 부과방안을 총괄하는 곳이 소득세제과로 바뀐 건 사실이지만, 아직 어떤 세목으로 부과할지는 확정되지 않았다고 밝혔다. 기재부 관계자는 “아직 기타소득세와 양도소득세 중 어떤 세금을 부과할지 결정된 건 없다”고 말했다.

세종=남건우 기자 woo@donga.com

세종=남건우 기자 woo@donga.com

가상화폐 투자 광풍 >

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0