SKIET 누르고 IPO 사상 최대

26, 27일 개인투자자 대상 청약

내달 6일 상장, 시총 18조5289억

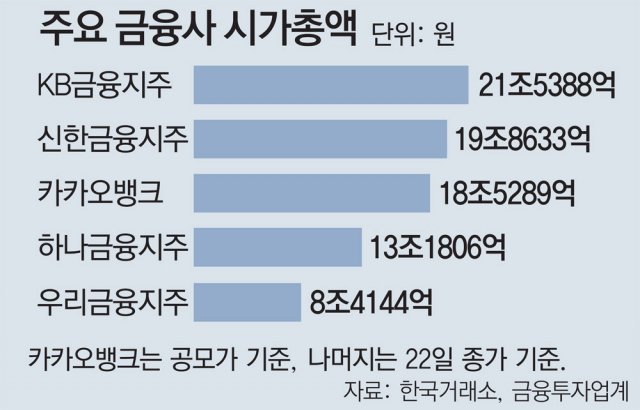

금융주 3위… 15% 오르면 1위로

인터넷전문은행 최초로 증시에 입성하는 카카오뱅크가 26일부터 이틀간 공모가 3만9000원에 일반 공모주 청약에 나선다. 앞서 기관 수요예측에서 국내 기업공개(IPO) 사상 역대 최대인 2585조 원을 끌어모아 일반 청약에서도 흥행 열기를 이어갈지 관심이 쏠리고 있다. 카카오뱅크는 상장 이후 주가가 공모가 대비 15%만 올라도 국내 증시에서 시가총액 1위 금융주로 올라서게 된다.

22일 금융투자업계에 따르면 카카오뱅크는 26, 27일 개인투자자를 대상으로 일반 공모주 청약을 진행한 뒤 다음 달 6일 유가증권시장에 입성한다. 카카오뱅크는 2017년 출범한 국내 2호 인터넷은행으로 카카오톡 플랫폼을 기반으로 빠르게 규모를 키워 현재 이용자가 1671만 명에 이른다.

앞서 20, 21일 진행된 기관투자가 대상 수요예측에서 카카오뱅크의 공모가는 희망 범위(밴드)의 최상단인 3만9000원에 결정됐다. 공모가 기준 시가총액은 18조5289억 원이다. 증시 입성과 동시에 하나금융지주(13조1806억 원), 우리금융지주(8조4144억 원)를 제치고 시가총액 3위 금융주에 오르는 것이다.

이번 청약에서는 여러 증권사를 통해 청약하는 ‘중복 청약’이 불가능해 청약을 신청할 증권사를 선택하는 게 중요해졌다. 증권사 배정 물량은 KB증권(1832만6000주), 한국투자증권(1243만5500주), 하나금융투자(196만3500주), 현대차증권(130만9000주) 순으로 물량이 많은 증권사에 청약자가 몰릴 가능성이 높다.

금융투자업계에선 상장 이후 카카오뱅크 주가가 상승세를 보일 거라는 전망이 많다. 애플리케이션(앱)을 통한 간편한 대출 서비스 등으로 출범 3년 차에 흑자 전환에 성공했고 모바일 증권, 간편결제 서비스 등과 연계가 가능해 확장성이 크기 때문이다. 카카오뱅크의 1분기 영업이익과 순이익은 각각 540억 원, 467억 원으로 전년 동기 대비 193.6%, 152.6% 급증했다

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0