설립 5년 안 된 수도권 법인이, 상업용 부동산 사면 취득세 9.4%

5년 지나야 개인과 같은 4.6%… 개인 양도세, 최대 30% 공제 가능

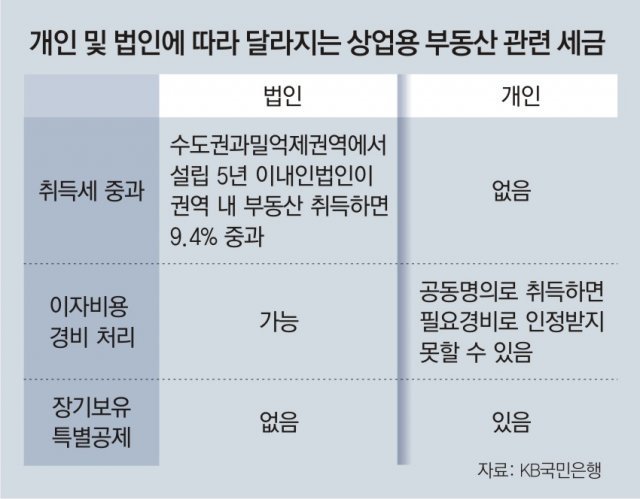

A. 최근 꼬마빌딩 등 상업용 부동산의 인기가 높아지고 있다. 주택과 달리 규제나 세금 부담이 상대적으로 적기 때문이다. 또 안정적인 임대 수입과 자본 이득까지 기대할 수 있어 많은 투자자가 좋은 입지의 상업용 부동산을 매수하기 위해 노력하고 있다. 하지만 매수 주체가 개인인지, 법인인지에 따라 부과되는 세금이 달라질 수 있어 주의해야 한다.

먼저 취득세를 살펴보자. 개인이 주택 이외의 부동산을 취득하면 취득세는 실제 거래가액의 4.6%(농어촌특별세 및 지방교육세 포함)로 책정된다. 무주택자가 1주택을 취득할 때 부담하는 취득세율(1.1∼3.5%)과 비교해 높은 편이지만 다주택자나 법인에 적용되는 최대 13.4%(국민주택 규모 이하는 12.4%)의 중과세율보다는 낮다.

다만 개인사업자가 공동명의로 부동산을 취득해 임대한다면 종합소득세를 계산할 때 주의해야 한다. 원칙적으로 임대사업자의 이자 비용은 종합소득세 계산 때 필요경비로 차감된다. 하지만 공동명의로 임대용 부동산을 취득하면 과세당국이 공동사업에 출자하기 위한 대출로 보고 필요경비로 인정하지 않을 가능성이 있다. 부족한 자기자본을 채우기 위한 대출이라면 업무와 관련이 없다고 보는 것이다.

이때 이자비용을 필요경비로 인정받기 위해서는 먼저 대출 원금과 이자 비용을 장부에 반영해 작성하고 동업 계약서에 출자 비율, 출자 금액 등을 기재하는 것이 좋다. 또 공동 부담으로 대출 원금과 이자를 출자 비율에 맞게 상환한다는 것도 명시할 필요가 있다. 이런 내용을 표시하면 대출 명의자는 한 사람이지만 사업자 공동 대출임을 증명할 수 있다.

개인이든 법인이든 각자의 상황에 따라 종합적으로 판단해 최선의 방법을 찾아야 한다. 잦은 부동산대책 발표와 법 개정으로 부동산 관련 세제가 복잡해지는 상황에서 절세는 선택이 아닌 필수다.

머니 컨설팅 >

구독

이런 구독물도 추천합니다!

-

만화 그리는 의사들

구독

-

이호 기자의 마켓ON

구독

-

오늘과 내일

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[머니 컨설팅]“불안한 금융시장, 달러투자 확대할 시기”](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2021/10/18/109770719.1.jpg)

댓글 0