12억 초과 1주택 3년이상 보유땐, 거주기간과 합쳐 최대 80% 공제

거주 이전 위한 일시적 2주택자도… 기존 주택 3년내 팔면 비과세

다주택자가 1주택 됐을 때부터… 최종 주택 2년 더 보유해야 비과세

만약 양도금액이 12억 원을 넘기면 전체 양도차익 중 12억 원을 초과하는 차익에는 양도세를 과세한다. 12억 원 이상의 고가주택은 비과세 요건을 채워도 양도세를 내야 할 수 있다는 뜻이다.

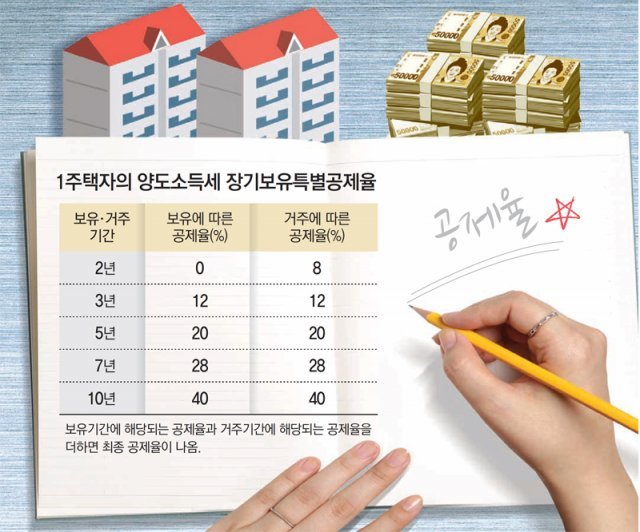

12억 원 초과분을 과세할 때도 신경 써야 할 게 많다. 보유 기간과 거주 기간에 따라 장기보유특별공제(장특공제)를 받을 수 있기 때문이다. 장특공제는 양도차익의 일정 비율을 차감하는 것을 말한다. 과세 대상이 되는 차익을 감소시키기 때문에 양도세가 줄어드는 효과가 있다. 보유 기간이 3년 이상일 경우부터 장특공제가 적용되며 보유 기간별 4%씩 공제하게 된다. 거주 기간은 2년 이상일 때부터 적용되며 마찬가지로 4%씩 공제하게 된다. 보유 기간이 3년, 거주 기간이 2년이면 12%와 8%를 더해 장특공제 20%를 받을 수 있다. 최대 80%까지 적용이 가능하다.

일시적 2주택 비과세 요건은 다음과 같다. 거주자가 비과세를 받으려는 종전 주택을 구입한 날로부터 만으로 1년 이상이 지난 후 신규 주택을 구입하고, 신규 주택을 구입한 날로부터 3년 안에 비과세 요건을 갖춘 종전 주택을 매각하면 된다. 종전 주택과 신규 주택이 모두 조정대상지역에 있는 경우 신규 주택을 구입한 시기가 2018년 9월 14일부터 2019년 12월 16일 사이라면 2년 안에 종전 주택을 처분해야 한다. 신규 주택 구입 시기가 2019년 12월 17일 이후라면 1년 안에 종전 주택을 처분하고, 신규 주택으로 1년 안에 전입도 해야 한다.

지난해 1월 1일 이후 기존 다주택자가 1주택자가 됐을 때의 비과세 요건이 하나 더 추가됐다. 순차적으로 주택을 양도해 최종적으로 1주택이 된 날로부터 추가로 2년 이상 더 보유하다 해당 최종 1주택을 양도해야 비과세 혜택을 받을 수 있다. 2017년 8월 2일 이후 조정대상지역에서 취득한 주택이라면 거주기간도 추가로 2년 이상 더 채워야 한다.

다주택자가 최종 1주택이 된 날을 판단하는 기준은 증여나 용도변경을 하는 경우에도 적용된다. 최종 1주택을 비과세 받기 위해선 다른 주택을 가족에게 증여한 경우에도 증여한 날로부터 2년 이상 더 보유(조정대상지역은 2년 이상 거주)하고 팔아야 한다는 의미다.

양도세는 비과세 여부에 따라 수천만 원에서 수억 원까지 차이 날 수 있다. 집값 급등을 규제하려는 목적으로 세법이 복잡해지고 있는 만큼 양도세 비과세 요건을 꼼꼼히 살필 필요가 있다.

우병탁의 절세통통(㪌通) >

구독

이런 구독물도 추천합니다!

-

오늘과 내일

구독

-

관계의 재발견

구독

-

동아광장

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[우병탁의 절세통통(㪌通)]늘어난 억대 연봉자… 가속화된 ‘똘똘한 1채’](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2022/03/31/112639949.1.jpg)

![‘배신자 프레임’에 갇혀 ‘지역당’ 고착화돼 가는 與[오늘과 내일/길진균]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130687150.1.thumb.jpg)

댓글 0