부동산 급랭에 시행사들 ‘휘청’… PF대출 부실 우려

- 동아일보

-

입력 2022년 9월 20일 03시 00분

공유하기

글자크기 설정

금리인상-자재값 뛰어 공사비 급증

대출 연장 안되고 추가 대출 못받아

올 초 경기 부천시의 한 대형마트를 4000억 원 가까운 금액에 사들이기로 한 A시행사는 최근 잔금을 못 냈다. 이곳을 주상복합 건물로 개발해 분양에 나설 계획도 물거품이 될 위기에 처했다. 대형 시행사여서 자금력이 충분할 것으로 예상됐던 터라 부동산 업계는 이를 충격으로 받아들이고 있다.

A시행사가 잔금 납부에 실패한 건 시장가보다 대형마트를 비싸게 매입했고 사업성도 떨어진다는 이유에서다. 통상 토지 매입 대금이 부족하면 일시적으로 ‘브리지론(Bridge Loan)’으로 자금을 융통하지만 이마저도 실패했다. 설상가상으로 A시행사는 최근 동시에 진행하던 시행사업 3개가 잇따라 비슷한 어려움을 겪으며 현금 유동성이 막혔다. 금융업계 관계자는 “기준금리 추가 인상이 유력해 최악의 경우 A시행사는 계약금을 날릴 수 있다”고 했다.

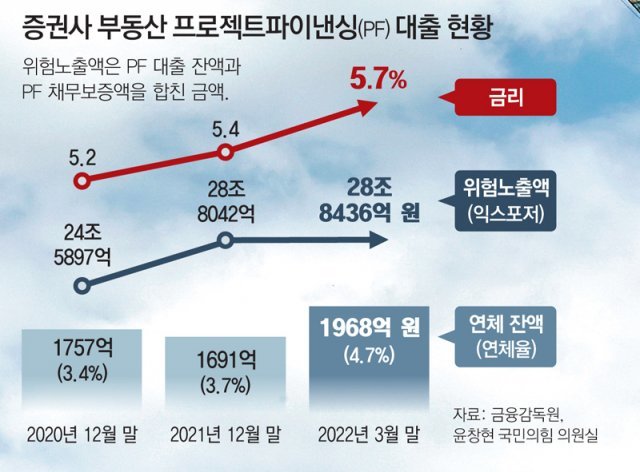

부동산 시장이 급격히 냉각되는 가운데 기준금리 인상과 자재 값 급등에 따른 공사비 부담까지 겹치며 시행업계가 휘청거리고 있다. 사업 초기에 받은 대출이 연장되지 않거나 추가 대출이 안 돼 ‘돈줄’이 막히면서 미리 사들인 토지가 공매로 넘어가는 사례도 속출하고 있다. 시행사에 자금을 댔던 증권사나 신탁사의 ‘연쇄 부실’ 우려가 커지고 있다.

○ 자금줄 막히며 사업 좌초될 위기 시행사 급증

19일 한국자산관리공사(캠코) 온비드 시스템에 따르면 올해 7, 8월 신탁사의 토지 매각 공매(기타일반재산 기준)는 총 341건으로, 지난해 같은 기간(221건)보다 54.3% 급증했다. 시행사에 대출해 줬다가 사업이 좌초된 뒤 토지 공매로 대출액의 일부라도 회수하려는 신탁사가 그만큼 많아졌다는 의미다.

경북 포항시에서 300억 원 규모의 토지를 사들여 건축 인·허가까지 마친 B시행사는 최근 사업이 좌초될 가능성이 높아졌다. 토지 매입 자금을 대출로 확보했는데, 다음 달 만기를 앞두고 이를 연장하지도 못했다.

보통 시행사는 부동산 개발 사업 때 토지 매입과 인·허가 과정에서 브리지론을 활용한다. 이후 본격적인 시공 단계에서 프로젝트파이낸싱(PF) 대출을 받아 브리지론을 상환한다. B시행사는 PF 대출을 받으려고 여러 금융사를 수소문했지만 사실상 모두 거절당했다. 대출 이자가 계속 오르고 있고, 공사비도 지난해보다 20∼30% 급등해 사업성이 떨어진다는 얘기만 들어야 했다. 어쩔 수 없이 기존 대출을 갚기 위한 ‘대환대출’을 알아봤지만 이마저도 막혀 버렸다.

○ “부동산 호황에 사업성 검토 부실…리스크 키워”

시행사업 관련 브리지론이나 PF 대출은 지난해까지만 해도 증권사 직원들에게 ‘황금알을 낳는 거위’로 통했다. 부동산 경기가 워낙 활황인 데다 이자까지 비교적 낮아 시행사에 대출을 해주면 대부분 부실 없이 회수됐고, 이는 곧 증권사의 이익으로 돌아왔다. 금융업계 관계자는 “30대 초중반 과장급 직원들이 연간 1억 원 이상의 성과급을 받는 경우가 흔했다”고 했다.

C증권사는 지난해 7월 대구 중구의 한 사업장에 내준 대출을 이달 초 디폴트(채무 불이행)로 처리했다. 토지 매입용으로 200억 원가량을 대출해 줬는데, 올해 7월 말 만기에서 한 달이 지나도록 시행사가 돈을 갚지 못했다. C증권사 관계자는 “토지 매입 금액이 시장가보다 20∼30% 비쌌는데 사업성 검토만 확실히 했어도 대출이 나가지 않았을 것”이라며 “디폴트가 발생해도 담당 직원은 책임을 지지 않기 때문에 경쟁적으로 무리한 대출이 많이 이뤄졌다”고 전했다.

○ “우량 사업은 자금 숨통 틔워줘야”

부동산 PF 부실 우려가 커지자 금융권은 시행사에 대한 대환대출을 전격 금지하는 등 돈줄을 조이고 있다. 제1금융권과 캐피털 업계뿐만 아니라 마지막 보루였던 농협중앙회마저 지난달 말부터 대환대출을 금지한 상태다.

안성용 한국투자증권 부동산팀장은 “연쇄 도산이 현실화되면 시장 전반에 ‘공포’ 분위기가 번지며 부동산 경기가 단기간에 회복되지 못할 정도로 고꾸라질 수 있다”며 “지금이라도 사업성 검토를 제대로 해서 괜찮은 곳들은 대출 만기를 연장해 주거나, 대환대출 금지에 일부 예외를 두는 등 자금줄에 ‘숨통’을 틔워 줘야 한다”고 강조했다.

© dongA.com All rights reserved. 무단 전재, 재배포 및 AI학습 이용 금지

트렌드뉴스

-

1

이재룡 CCTV 보니…분리대 10여개 쓸면서 중앙선 타고 질주

-

2

美 ‘추가 관세’ 후보로 한국 등 16곳 명시…“무역법 301조 조사 개시”

-

3

추미애 경기지사 출마 선언…“법사위원장 당장 물러나진 않아”

-

4

‘검찰 개혁’ 갈라진 與… “대통령 협박” “李도 배신자” 정면충돌

-

5

‘사드’ 다음은… 美, 韓에 ‘전쟁 지원 요청’ 우려

-

6

뮤지컬 배우 남경주, 성폭행 혐의 검찰 송치

-

7

“팁 꾸러미까지 주는 한국인…베트남서 호구로 통해”[e글e글]

-

8

군수공장 찾은 김주애, 軍간부와 나란히 신형권총 사격

-

9

새 옷 입기 전 세탁해야 할까…피부과 전문의 권고는?[건강팩트체크]

-

10

장동혁 “선거 끝날 때까지 모든 징계 사건 논의 중단”

-

1

“이란 군함 나포보다 침몰이 재밌어”…트럼프 막말에 비판 봇물

-

2

‘검찰 개혁’ 갈라진 與… “대통령 협박” “李도 배신자” 정면충돌

-

3

‘사드’ 다음은… 美, 韓에 ‘전쟁 지원 요청’ 우려

-

4

‘李공소취소-검찰개혁 거래설’ 파장…친명계 발끈, 국힘은 공세

-

5

“갤럭시로 날 찍어? 너무 짜증” 프리지아 발언 논란

-

6

장동혁, ‘절윤’ 후속조치 일축… 오세훈, 공천 신청 안밝혀

-

7

용돈 달라는 40대 아들에 격분, 흉기 휘두른 70대 아버지

-

8

[사설]檢개혁안 마구 흔드는 與 강경파… 누굴 믿고 이리 무도한가

-

9

정성호 “검사들에 李공소취소 말한 사실 없다” 거래설 부인

-

10

美 ‘추가 관세’ 후보로 한국 등 16곳 명시…“무역법 301조 조사 개시”

트렌드뉴스

-

1

이재룡 CCTV 보니…분리대 10여개 쓸면서 중앙선 타고 질주

-

2

美 ‘추가 관세’ 후보로 한국 등 16곳 명시…“무역법 301조 조사 개시”

-

3

추미애 경기지사 출마 선언…“법사위원장 당장 물러나진 않아”

-

4

‘검찰 개혁’ 갈라진 與… “대통령 협박” “李도 배신자” 정면충돌

-

5

‘사드’ 다음은… 美, 韓에 ‘전쟁 지원 요청’ 우려

-

6

뮤지컬 배우 남경주, 성폭행 혐의 검찰 송치

-

7

“팁 꾸러미까지 주는 한국인…베트남서 호구로 통해”[e글e글]

-

8

군수공장 찾은 김주애, 軍간부와 나란히 신형권총 사격

-

9

새 옷 입기 전 세탁해야 할까…피부과 전문의 권고는?[건강팩트체크]

-

10

장동혁 “선거 끝날 때까지 모든 징계 사건 논의 중단”

-

1

“이란 군함 나포보다 침몰이 재밌어”…트럼프 막말에 비판 봇물

-

2

‘검찰 개혁’ 갈라진 與… “대통령 협박” “李도 배신자” 정면충돌

-

3

‘사드’ 다음은… 美, 韓에 ‘전쟁 지원 요청’ 우려

-

4

‘李공소취소-검찰개혁 거래설’ 파장…친명계 발끈, 국힘은 공세

-

5

“갤럭시로 날 찍어? 너무 짜증” 프리지아 발언 논란

-

6

장동혁, ‘절윤’ 후속조치 일축… 오세훈, 공천 신청 안밝혀

-

7

용돈 달라는 40대 아들에 격분, 흉기 휘두른 70대 아버지

-

8

[사설]檢개혁안 마구 흔드는 與 강경파… 누굴 믿고 이리 무도한가

-

9

정성호 “검사들에 李공소취소 말한 사실 없다” 거래설 부인

-

10

美 ‘추가 관세’ 후보로 한국 등 16곳 명시…“무역법 301조 조사 개시”

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0